Järgnev lugu peaks kõnetama autogurmaane, kollektsionääre, lihtsalt kogumiskirglikke või ka ostumaaniat põdevaid inimesi: ostmine, vahetamine ja müümine on nende argipäev. Kus läheb aga piir, millest alates maksuametile tulu deklareerima peab? Ja kuidas tõestama, et ese, mis osteti ja kasuga müüdi, on ostetud oma tarbeks ja mitte müümise eesmärgil?

Juunis alustasin pikemat eksperimenti, mille käigus proovisin eri viisidel vabaneda üleliigsetest asjadest: võtsin kasutusele erinevad interneti müügigrupid ja ostukeskkonnad, samuti kutsusin oma kogukonna elanikke avama iga kuu kolmandal pühapäeval oma väravaid, et korraldada ühiselt hoovimüüki.

Eneselegi ootamatult sattusin sõltuvusse klaasi ja vanaaegsete nõude vapustavalt mitmekesisest maailmast, ja võin paar kuud hiljem pidada end küllalt teadlikuks kollektsioneerijaks. Mu vitriinkapis on ostetud kraam mõned korrad vahetunud uute ja põnevamate vastu – niisiis olen ostnud ja müünud ja juurde otsinud.

Hoovimüükidelt saadud tulu olen investeerinud oma uude klaasikogusse ning serviisidesse. Jah, ma tean, olen valinud hobi, mis toidab ainult siis kui nõusid ka sihipäraselt kasutada, eriolukorras, kolides või sõjas pole klaas ja portselan kuigi mõistlik valik – autohobi on igati kasulikum, sest jätab võimaluse liikuda turvalisemasse paika vajadusel…

Trend soodustab äritsemist

Rahvasuu ütleb, et igaüks läheb lolliks omamoodi. Koroonajastul, kui pole teada, mida toob järgmine päev ning oled sunnitud koduseinte vahele, pakuvad lapsepõlvest tuttavad nõud ja Tarbeklaasi tooted tuhandetele turva- ja kindlusetunnet. “Lolliksminemist” esineb, sest tegu on sõltuvusega.

Loomulikult kasutavad seda ära hea ärivaistuga kokkuostjad, kes ostavad ja otsivad odavalt ning müüvad edasi kallimalt. Äri on tulus, kuna suur osa huvilistest on naised (pesapunuja klišee), kel pole aega või võimalust käia taaskasutus- ja vanakraamipoodides.

Internet aga on mugav ja kiire võimalus otsida serviisile lisa või alustada mõne erilisema komplekti kogumist, ja neid “erilisemad” ei tähenda sugugi vaid Langebrauni või vanainglise portselani, ka Riia Portselanitehase toote eest saab küsida hingehinda. Mis sellest, et sama asi vedeleb mõne küla taaskasutuspoe nurgas tasuta, need, kes sõltuvuses, seda ju ei tea.

Äritsejad oma tulusid ei deklareeri ega karda ka vahelejäämist, ehkki nende nimed on nõudehoolikutele teada, ja pettasaamise kogemusi vahendatakse gruppides üha julgemalt.

Seadus, mis kohustab äritegevuse puhul oma tulu ausalt deklareerima ja sellelt makse maksma, on üpris auklik ja mõne aktiivse müüja tegevuse tõestamine tundub tuule väljal püüdmisena, kui ta vastab silmagi pilgutamata, et ostis oma tarbeks ja on kollektsionäär.

Maksu- ja tolliameti maksude osakonna juhataja Evelyn Liivamägi ning maksuauditi üksuse juht Erkki Paulus on küsimustele vastates siiski tõsised: hangeldajatel hoitakse silm peal ja valus vits võib tulla sealt, kust oodatagi ei oska.

Puust ja punaseks ühe serviisi näitel

Selleks, et oleks täiesti selge, millal tuleb eraisikuna oma vallasvara müües tulu deklareerida, ja maksta makse, palusin appi ühe vana serviisi. Sõna “serviis” võib asendada sõnaga “oldtimer”, “youngtimer”, “tool”, “vaas” jne. Küsimustele vastavad Maksu- ja tolliameti eksperdid.

Vanaema jättis serviisi päranduseks

K: Müün netis vanaemast jäänud serviisi, mida olen kasutanud, aga enam ei vaja – kas saadud müügitulu tuleb deklareerida?

V: Ei, tegemist on isiklikus kasutuses olnud asja müügiga ning sellest tehingust saadud tulu ei maksustata ega deklareerita.

Leidsin serviisi pööningult

K: Müün serviisi, mille leidsin pööningult, pesin puhtaks, lõin läikima, tegin pildid ja panin hea hinnaga müüki. Kas pean saadud tulu deklareerima?

V: Ei, tegemist on isiklikus kasutuses olnud asja müügiga ning sellest tehingust saadud tulu ei maksustata ega deklareerita.

Ostsin serviisi ja müüsin kohe ära

K: Ostsin netis serviisi, see saadeti mulle postiga. Hind koos saatmisega 10€. Aga serviis pole ikka päris selline nagu ma lootsin ja otsustan selle maha müüa. Küsin 10€, sest lisasin serviisi hinnale saatmiskulud – kas mul on vaja tulu deklareerida?

V: Ei, tegemist on isiklikuks kasutamiseks ostetud asjaga ning selle müügist saadud tulu ei maksustata.

Ostsin serviisi ja müüsin mõne aja möödudes kasumiga maha

K: Ostsin serviisi, hind 10€. Müün serviisi mõne aja jooksul 15 euroga edasi, teenin vahelt 5 eurot. Kas tulu on vajalik deklareerida?

V: Ei, tegemist on isiklikus kasutuses olnud asja müügiga ning sellest tehingust saadud tulu ei maksustata ega deklareerita.

Otsisin serviisi maa alt ja maa pealt ja müüsin ikka maha

K: Otsisin ühte kindlat serviisi, sõitsin selleks Eesti teise otsa, ja Lätti ka. Ostsin odavamalt kui oleksin saanud netist, tõin koju, … aga otsustasin maha müüa, sest värv oli vale. Panin serviisi müüki – ostsin 10€, kuid müün 20€, sest kulutasin autokütust, et serviis kätte saada. Kas ja kuidas deklareerin tulu ja kas mul on õigus arvata maha tehtud kulutused toote hankimiseks?

V: Ei, tegemist on isiklikuks tarbimiseks ostetud asjaga ning selle müügist saadud tulu ei maksustata ega pole vaja deklareerida.

Ostsin 20 serviisi ja müüsin maha

K: Ostsin 20 erinevat serviisi, sain väga odavalt. Müün kallimalt ajapikku edasi. Kas ja kuidas tuleb deklareerida tulu?

V: Kui serviiside ostmise eesmärk oli nende edasimüümine ja sealtkaudu tulu teenimine, tuleb see tulu müügile järgneval aastal deklareerida ja kasult tulumaks maksta.

Kasu on müügitulu, millest on maha arvatud soetusmaksumus ning müügiga otseselt seotud kulud, kusjuures kõik kulutused peavad olema dokumentaalselt tõendatud.

Kui selline ostmine-müümine muutub regulaarseks, on tegemist ettevõtlusega ja inimene peaks endale tegema ettevõtluskonto, registreerima end FIEna või asutama äriühingu.

Korraldasin hoovimüügi ja müüsin serviisi maha

K: Panin kõik omale mittevajalikud serviisid hoovimüügile välja, et neist vabaneda. Hinnad odavamad, osa lausa tasuta. Hoovimüügiga sain tagasi siiski päris ilusa summa. Millal ja mida pean deklareerima?

V: Ei, tegemist on isiklikus kasutuses olnud asja müügiga ning sellest tehingust saadud tulu ei maksustata ega deklareerita

Müüsin serviisi, ostsin kohe uue

K: Müüsin äsja ostetud kuid mulle mitte meeldinud serviisi 20€ eest maha ja ostsin 20€ kohe uue meeldivama asemele. Kas ja mida pean deklareerima?

V: Ei, tegemist on isiklikuks kasutamiseks ostetud asjaga ning selle müügist saadud tulu ei maksustata. Kui asi on ostetud isiklikuks kasutamiseks, on selle müük maksuvaba ka juhul, kui erinevatel põhjustel ostetud eset ei kasutatudki eesmärgipäraselt (näiteks jalanõud olid väikesed, serviis ei sobinud, riiete materjal ei meeldinud).

Rääkisin vanatädilt välja serviisi ja vaasid

K: Rääkisin mesijuttu ja tegelikult ju petsin vanatädilt välja tema Tarbeklaasi kogu ja hinnas serviisid. Ma maksin talle, aga kõigest 50€. Tassisin noosi koju ja müüsin internetioksjonidel metsiku hinnaga edasi. Kas ja mis tuleb deklareerida ning kas vanatädile makstud 50€ kogu ostu eest, autokütus, teekonnal söödud burgerid, tehingu tähistamiseks joodud veini jms. võin kuludesse arvata?

V: Vanatädi Tarbeklaasi kogu metsiku hinnaga edasimüügil oleks ilus vanatädile siiski õiglast hinda maksta kuid sõltumata sellest, kas vanatädi saab asjade müügist õiglast tasu või ei, on edasimüügiks soetamisel müügitulu maksustatav.

Seega tuleb Tarbeklaasi kogu ja serviiside müügist saadud kasum deklareerida ja tulumaks tasuda. Tulust saab maha arvata asjade soetusmaksumuse ning müügiga otseselt seotud kulud. Otsene kulu on selline milleta eset müüa ei saaks: näiteks müügiportaali ülespanemise kulu. Kütuse- ja söögikulu pole müügiga otseselt seotud ja neid tulust maha arvata ei saa.

Mõisted selgeks: kollektsioneerimine

Kollektsionääriks ei sünnita vaid kasvatakse kogemuse pinnal. Minu klaasikollektsioon on nüüdseks uuenenud, ja serviisikappi tulnud kindlad nõud.

Täna ostetud ilus asjake võib kolme kuu pärast leida end “miks ma selle küll ostsin” staatusest ning müügiletilt, kust ta loodetavasti kellegi teise juures vääriliselt elu jätkata saab. Mõnigi asi on ajas hinda kogunud ja muidugi müün ma selle siis kallimalt kui kunagi ise ostsin – saadud raha läheb kollektsiooni täiendamiseks.

Maksuameti ekspert Evelin Liivamägi selgitab: “Kollektsioneerimise eesmärk ei ole reeglina tulu teenimine, vaid hobi, seega ka kogutud asjade müügist teenitud tulu ei ole maksustatav. Küll aga pole kollektsioneerine näiteks aktsiate või investeeringukulla ostmine – neid ostetakse tulu teenimise eesmärgil ja nende müügist saadud tulu on maksustatav.”

Mõisted selgeks: aktiivne müügitegevus

Kuna kollektsioneerimine on sõltuvusttekitav, olen igapäevaselt ostnud ning samal ajal müünud asju, mis mulle ei sobi mingil põhjusel. Seadus teeb siinkohal selgelt vahet isiklike asjade müügis ja äritegevuses, aga kuidas teeb inspektor vahet, et ma olen aktiivne oma asjade realiseerija ja mitte äritseja?

Evelin Liivamägi selgitab: “Isiklike asjade müük on maksuvaba, seda sõltumata sellest, kui palju neid müüakse. Ettevõtlusega on tegu juhul, kui asju soetataksegi ende edasimüügi eesmärgil plaaniga tulu teenida – ja seda võib nimetada ka aktiivseks tegevuseks.”

Ettevõtlust eristatakse füüsilise isiku juhuslikust tulu teenimisest, sest ettevõtlustulu maksustamise reeglid on teised – lisandub ka sotsiaalmaksu tasumise kohustus.

Eseme omamise aeg ei loe, loeb eesmärk

Seaduses puudub ajaline piirang, alates millest vallasasja võib enda omaks lugeda. Oluline on, kas serviis või vaas on ostetud selleks, et teenida edasimüügiga tulu või selleks, et seda ise kasutada.

“Kui asi on ostetud isiklikuks kasutamiseks, on selle müük maksuvaba ka juhul, kui asja erinevatel põhjustel eesmärgipäraselt ei kasutatudki (näiteks jalanõud olid väikesed, serviis ei sobinud, riiete materjal ei meeldinud jne). Kui asi on ostetud edasimüügiks ja tulu teenimiseks, tuleb saadud kasu deklareerida ja tulumaks tasuda,” tuletab Evelin Liivamägi veelkord meelde.

Surm ja maksud tulevad ka südametunnistuseta hangeldajale

Nüüd jõuame asja tuumani: seadus on tehtud nii, et inimesed võiksid ausalt elada. Kui oled nõude- või autohull siis ei pane keegi sulle pahaks kui mõne asja ostetust veidi kallimalt maha müüd, et finantseerida oma kogusse mõne sulle meeldiva eseme ostmist.

Kuid kui tegeleda müügiga süsteemselt: osta kelleltki odavalt ja siis see kallilt edasi müüa, tuleb tulu järgmisel aastal deklareerida ja maksta maksud. Lootus, et äkki ei jää vahele, on lollide lohutus: amet kontrollib müüjaid ja kokkuostjaid.

Kulude mahaarvamine tuludest peab olema dokumentaalselt tõestatav. Kuna maksuametil on õigus kontrollida maksustamise õigsust kuni 5 aastat tagasiulatuvalt, on dokumente sama kaua soovitav säilitada.

Isiklikku kasutust dokument ei tõesta ja isiklikuks otstarbeks ostetud asjade dokumente pole vaja maksustamise eesmärgil säilitada. Küll aga võib tekkida vajadus tõendada maksuametile, et tegu on olnud isikliku asjaga, mida ei ole ostetud edasimüügiks.

Internetis kauplejad on MTA huviorbiidis

Maksu- ja Tolliamet pöörab senisest enam tähelepanu eraisikute tulumaksulaekumiste parandamisele ning mh teostab nõustamisi ning kontrolle ka internetis kauplejate osas.

“Oleme teadlikud eraisikute poolt sotsiaalmeedias ning ostu-müügi portaalides teostatavast kauba ja teenuste müügist ning teostame selle üle järelevalvet vastavalt võimekusele,” räägib MTA maksuauditi üksuse juht Erkki Paulus.

“Üldreeglina ei maksustata tulumaksuga tulu isiklikus tarbimises oleva vallasasja võõrandamisest kuid juhul kui kauba müük on aktiivne ja järjepidev ning kui isikud jätavad teenitud tulult maksud maksmata on tegu varjatud ettevõtlusega. Selline käitumine ei ole Maksu- ja Tolliameti poolt aktsepteeritav,” lisab Paulus.

“Sellises olukorras palume eraisikutel viia sisse parandused oma füüsilise isiku deklaratsioonis – ning vajadusel määrame maksuotsusega tasumisele kuuluva maksusumma.”

Lisaks maksusummale peab seadust rikkunud isik tasuma ka maksuintressi ja maksuhalduril on õigus karistada maksumaksjat rahatrahviga (kuni 300 trahviühikut ehk kuni €1,200).

Ka mineviku patud nuheldakse tegijale

Eraisik peab arvestama, et MTA võib tagasiulatuvalt, kuni kolm aastat nõuda deklaratsiooni parandamist või määrata otsusega maksu tasumist kuni viis aastat.

Maksu- ja Tolliameti pädevuses ei ole kuidagi takistada isikute äritegevust, juhul tekkinud maksukohustus on korrektselt deklareeritud ja tasutud.

Kokkuvõtteks

Kaaskodanikud, kes osalevad hobigruppides ja tegelevad aktiivselt kollektsioneerimisega märkavad kindlasti ju neid, kes on “raha peal väljas” ja tõmbavad asjatundmatutele “mütsi pähe”.

Kui tegijal puudub südametunnistus ning ta on otsustanud petta, siis nägijal ei tasuks olla kaasosaline seeläbi, et ta näeb, aga vaikib. Kui keegi müüb hinnalist eset väikese hinnaga, saab talle anda nõu. Kui keegi nähtavalt kedagi petab, saab teda (otse ja ka avalikult) korrale kutsuda.

Maksuametis on olemas vihjeinfo telefon ja e-mail. Kui teile endale või teie lähedasele või kaaskannatajale – nii me ju raskelt mingisse hobisse haigestunuid armastame nimetada – on keegi teinud ilmselgelt liiga, siis on see koht, kus tegutseda. Viisakas oleks muidugi inimesele, kelle tegevus häirib, ka öelda, et olete vihjanud. Nii pole asjal “koputamise” maiku man`.

Miks see tähtis on? Sest seaduselooja eeldab, et me oleme olemuselt ilusad, head ja seaduskuulekad. Maksud on vajalikud sotsiaal-, tervishoiu- ja haridussüsteemi jne ülalpidamiseks.

Kui ühed on ausad, siis teised võtavad eeskuju ja õpivad oma vigadest. Lootma peab.

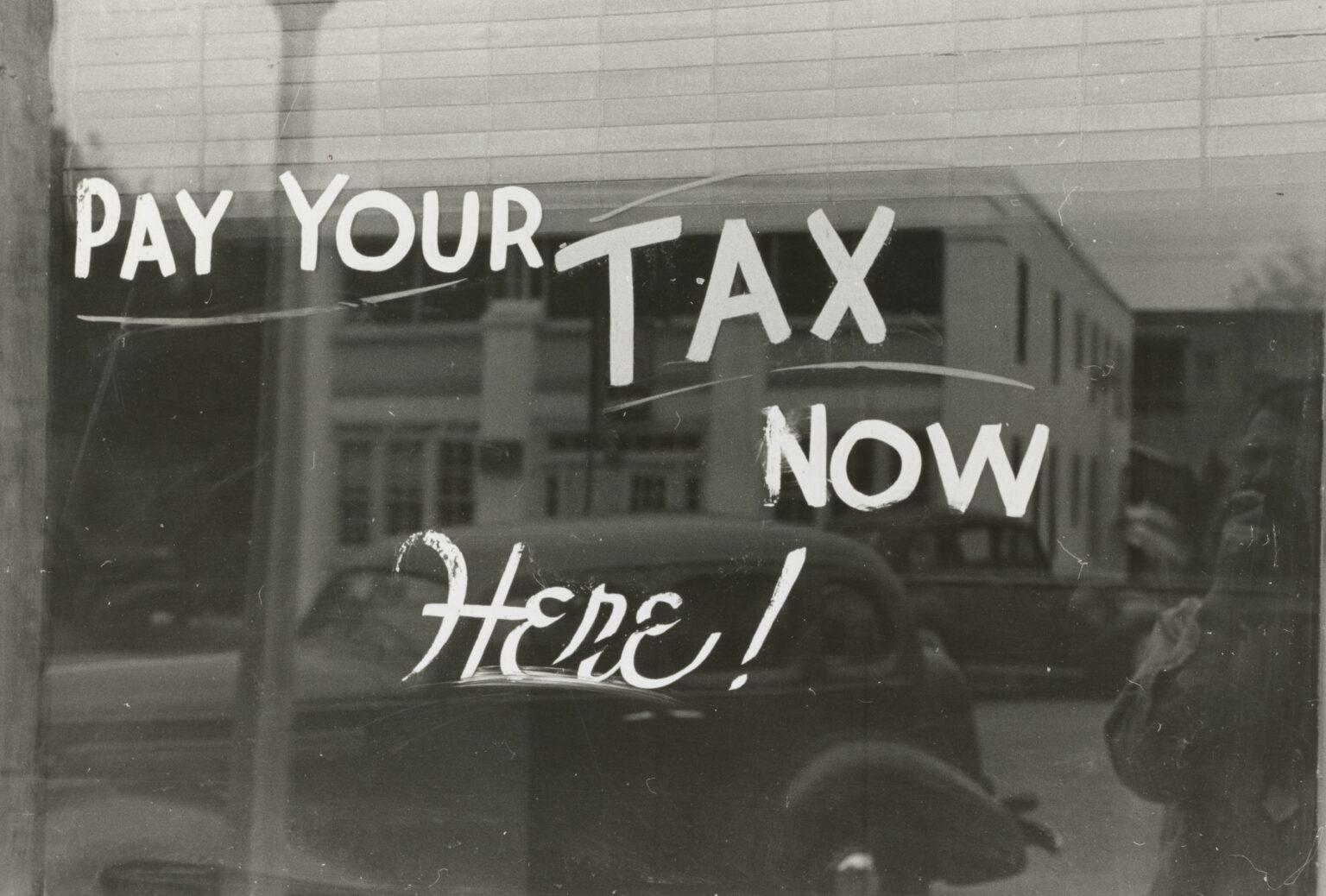

Kaanepilt: Unsplash